Efisiensi adalah amanat

konstitusi yang yang wajib dilakukan di dalam kegiatan usaha pengangkutan Gas

Bumi melalui pipa. Hal ini tertuang dalam konsideran menimbang huruf (e) pada

UU No.22 Tahun 2001, yang bunyi selengkapnya adalah sebagai berikut:

Bahwa

dengan tetap mempertimbangkan perkembangan nasional maupun internasional

dibutuhkan perubahan peraturan perundang-undangan tentang pertambangan minyak

dan gas bumi yang dapat menciptakan kegiatan usaha minyak dan gas bumi yang

mandiri, andal, transparan, berdaya saing,

efisien, dan berwawasan pelestarian lingkungan, serta mendorong

perkembangan potensi dan peranan nasional;

Salah satu variabel

penting yang mempengaruhi efisiensi pada kegiatan usaha pengangkutan Gas Bumi

melalui pipa adalah jumlah Ekuitas pada struktur modal yang digunakan untuk

investasi pembangunan jaringan pipa gas bumi.

Struktur modal

menurut Kennon (2010) adalah

prosentase modal yang ditanamkan pada suatu kegiatan usaha. Terdapat dua jenis,

yaitu modal sendiri (equity capital)

dan modal pinjaman (debt capital).

Alfred (2007) menyatakan bahwa struktur modal perusahaan menyiratkan proporsi

hutang (debt) dan ekuitas (equity) dalam struktur modal total

perusahaan. Pandey (1999) membedakan

antara struktur modal dan struktur keuangan dari suatu perusahaan dengan menegaskan

bahwa berbagai upaya yang digunakan untuk meningkatkan dana merepresentasikan

struktur keuangan perusahaan, sedangkan struktur modal merupakan hubungan

proporsional antara utang jangka panjang (long-term

debt) dan ekuitas (equity).

Struktur modal dari suatu perusahaan seperti yang dibahas oleh Inanga dan Ajayi (1999) tidak termasuk kredit jangka pendek (short-term credit), tetapi adalah

gabungan dari dana jangka panjang perusahaan (long-term funds) yang diperoleh dari berbagai sumber.

Penggunaan Debt Capital

dalam struktur modal perusahaan akan menurunkan tingkat IRR (Internal Rate of Return) yang

ditargetkan oleh perusahaan sebab Debt

Capital adalah jenis pendanaan yang beresiko rendah sehingga imbalan rate return-nya pun rendah. Kebalikan

dengan penggunaan Equity Capital,

modal ini mempunyai tingkat resiko yang lebih tinggi sehingga imbalan

rate-return-nya pun lebih tinggi.

Komisi Reguasi

Listrik Amerika Serikat (2011) menyatakan, beberapa sumber pendanaan yang

berbeda digunakan untuk modal perusahaan infrastruktur, dan komisi menetapkan

tingkat rates of return yang berbeda

untuk masing-masing sumber pendanaan (pemegang saham equity dan pemegang obligasi debt). Pemegang obligasi Debt menerima rate of return

yang lebih rendah dari pada pemegang saham Equity,

karena pemegang obligasi Debt

menanggung risiko yang lebih kecil; mereka memiliki hak pertama mendapatkan

pendapatan perusahaan setelah dikurangi biaya operasi, sebelum dividen

dibayarkan kepada pemegang saham Equity. Short-term

debt juga umumnya membawa suku bunga yang lebih rendah, karena pemberi

pinjaman tidak membuat komitmen jangka panjang terhadap perusahaan infrastruktur.

(Electricity Regulation in the US: A

Guide, 2011)

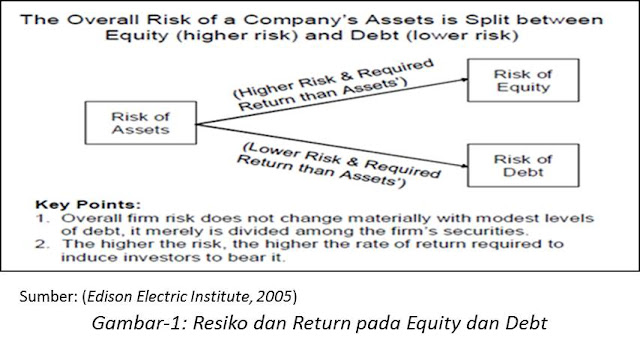

Gambar-1 berikut,

menjelaskan tentang resiko dan rate of

return terhadap Debt dan Equity. Perusahaan meningkatkan uang

untuk investasi dengan menerbitkan surat berharga. Sekuritas yang berbeda

memiliki klaim yang berbeda pada laba perusahaan, demikian pula terhadap

asetnya. Debt memiliki klaim senior (paling awal) pada sebagian

tertentu dari laba, sedangkan Common

Equity memilik klaim yang paling junior

(mendapat apa yang tersisa setelah orang lain telah dibayar). Oleh karena Equity menanggung risiko lebih tinggi,

maka pemegang saham menuntut rate of

return yang lebih tinggi dari pada Debt

(Edison Electric Institute, 2005)

Menurut Electricity Regulation in the US: A Guide 2011, struktur permodalan perusahaan listrik terdiri dari berbagai sumber pendanaan yang beragam yaitu: common equity, preferred equity, long-term debt, and short-term debt. Karena semua sumber pendanaan memiliki rate of return yang berbeda, maka penggunaan sumber dana campuran ini sangat mempengaruhi keseluruhan WACC (weighted average rate of return). Selain itu, karena perusahaan dikenai pajak penghasilan atas return on equity, dan memperoleh pemotongan pajak penghasilan untuk pembayaran bunga hutang, maka makin tinggi proporsi Equity mengakibatkan makin tinggi WACC yang pada akhirnya tarif penjualan listrik ke konsumen menjadi lebih tinggi. Oleh karena itu, Peraturan Komisi terhadap struktur modal merupakan elemen penting dalam perhitungan revenue requirement dari perusahaan listrik.

Secara umum,

perusahaan istrik di Amerika Serikat memiliki debt antara 40% -60%, dan equity

sekitar 40%-60%. Tidak ada kepastian yang benar terhadap level of equity di Canada, namun perkiraan equity

ratio disana adalah sekitar 30%-35%, yang mencerminkan kepercayaan investor

yang lebih tinggi dalam kepastian pendapatan perusahaan listrik, sehingga

perusahaan listrik dapat lebih mudah menarik bond investors dan

menggunakan cost of debt yang lebih

rendah dalam rangka menaikkan jumlah modal dari persentase debt yang lebih tinggi. Struktur modal yang disetujui oleh komisi

sering berbeda dari struktur modal yang sebenarnya dimiliki perusahaan listrik,

terutama bila perusahaan memiliki Equity

yang berlebihan dalam struktur modal. Dalam kasus ini, versi yang disetujui

oleh komisi disebut disebut sebagai hypothetical

or imputed capital structure (Electricity

Regulation in the US: A Guide, 2011)

Robert

H, Loeffler, Morrison & Foerster LLP, 2004 menyatakan,

perusahaan-perusahaan biasanya menggunakan Debt

Capital dalam jumlah yang besar

untuk membangun proyek pembangunan jaringan pipa gas bumi di Amerika Serikat.

Melihat kembali pendanaan proyek pipa gas bumi yang telah disahkan oleh Federal Energy Regulatory Commission

(FERC) dalam beberapa tahun terakhir, kita dapat melihat bahwa proyek-proyek

tersebut telah menggunakan Debt Capital

sebesar 70% sampai 80% dari total biaya konstruksi mereka. Dengan demikian, komponen

Debt pada struktur modal mereka akan

menjadi 70% sampai 80%. Konsekuensi praktis memiliki sebegitu banyak Debt dalam struktur modal mengakibatkan

tarif pengangkutan gas bumi melalui pipa yang ditetapkan oleh FERC menjadi

lebih rendah. Mengapa demikian, karena Cost

of Debt selalu lebih rendah dari Cost

of Equity. Data terakhir saat ini Cost

of Debt rata-rata untuk pembangunan jaringan pipa gas bumi adalah sekitar

8%, sedangkan Cost of Equity adalah

sekitar 13% sampai 14%.

Di masa lalu, jika

perusahaan pengangkutan gas bumi melalui pipa mengusulkan struktur modal dengan

100% Equity dan tidak menggunakan Debt (atau Equity Ratio yang sangat tinggi), staf FERC sering mengusulkan

penggunaan a hypothetical capital

structure dengan menurunkan proporsi komponen Equity dan menaikkan proporsi komponen Debt. Kami melakukan ini karena tarif yang dibayarkan oleh para

pengguna pipa gas bumi (shippers)

menjadi lebih mahal untuk investasi pipa gas bumi yang dibiayai dengan Equity. (Federal Energy Regulatory Commission, United State of America,

1999)

Untuk jaringan pipa

gas bumi baru yang telah teridentifikasi bahwa mereka akan menggunakan Debt untuk membiayai investasi mereka,

tapi belum benar-benar melakukan hutang,

kita menghitung Cost of Debt

berdasarkan proyeksi, atau data histori Cost

of Debt terbaru seperti rata-rata historikal Baa dari obligasi perusahaan

jaringan pipa gas (diperoleh dari Moody's

Bond Survey), yang merupakan peringkat yang paling umum untuk perusahaan

ipengangkutan gas bumi melalui pipa. Kami juga menggunakan Moody’s untuk menghitung Cost

of Debt apabila kita memutuskan penggunaan a hypothetical capital

structure. (Federal Energy Regulatory

Commission, United State of America, 1999)

Kasus penentuan hypothetical capital structure dari

suatu investasi yang menggunakan dana 100% Ekuitas

dilaporkan oleh Energy Law Jornal, Vol 8,

1987, sebagai berikut: SPPL (Southern

Pacific Pipe Line Inc) menyatakan kepada FERC bahwa pembangunan pipa gas

SPPL dibiayai sepenuhnya (100%) dengan dana Ekuitas oleh perusahaan induknya.

Meskipun perusahaan induk memiliki hutang (Debt)

dalam struktur modalnya, SPPL mengharapkan agar struktur modal perusahaan induk

tersebut tidak digunakan oleh FERC sebagai acuan struktur modal untuk

menentukan Tarif pengangkutan gas pada pipa gas bumi milik SPPL tersebut. FERC

berpendapat bahwa penggunaan 100% Ekuitas adalah tidak masuk akal dan Tarif

yang akan ditetapkan akan menjadi terlalu mahal bagi para shippers. FERC menyatakan bahwa struktur modal yang pantas dipakai

adalah sesuai dengan struktur modal perusahaan induk SPPL (Santa Fe Southern

Pasific Corporation) yaitu dengan Equity Ratio sebesar 78% (tujuh puluh delapan

persen). Bahkan beberapa anggota FERC menyatakan bahwa hypothetical capital structure yang pantas adalah 60% (enam puluh

persen) Ekuitas.

Dari kutipan-kutipan

pernyataan komisi regulasi listrik dan gas bumi di Amerika Serikat dan Kanada

sebagaimana telah disampaikan di atas, memberikan pengetahuan kepada kita,

meskipun negara-negara tersebut dikenal sebagai negara liberal yang

kapitalistik, ternyata justru lebih mementingkan kepentingan publik dari pada

kepentingan pemilik capital atau perusahaan, yaitu dengan membatasi penggunaan Equiy agar tarif pengangkutan gas bumi

bisa menjadi lebih rendah.

Point penting yang

dapat diperoleh dari kutipan-kutipan di atas adalah, jika suatu perusahaan

pengangkutan gas bumi melalui pipa dan juga perusahaan jaringan listrik,

menggunakan dana 100% (serratus persen) Ekuitas, maka baik FERC maupun

regulator listrik di Amerika Serikat, akan menggunakan suatu hypothetical capital structure dalam

menentukan harga listrik maupun tarif pengangkutan gas bumi melalui pipa di

Amerika Serikat

Hal ini seharusnya

juga diaplikasikan di Indonesia sebab secara konstitusional keberpihakan kepada

publik telah dinyatakan di dalam Pasal 33 Undang Undang Dasar Tahun 1945.

Demikian juga sesuai

dengan UU No 22 Tahun 2001 tentang Minyak dan Gas Bumi, yang dinyatakan dalam

konsideran “Menimbang huruf (e)” diamanatkan bahawa peraturan perundang-undangan

tentang pertambangan minyak dan gas bumi harus dapat menciptakan kegiatan usaha

minyak dan gas bumi yang efisien, maka pembatasan Ekuitas dalam kegiatan usaha

pengangkutan Gas Bumi perlu diatur di dalam Peraturan BPH Migas No.8 Tahun 2013

tentang Penerapan Tarif Pengangkutan Gas Bumi Melalui Pipa.

Untuk lebih jelas

melihat betapa pentingnya pembatasan Ekuitas terkait dengan efisiensi biaya

investasi, Tabel-1 dan Tabel-2 berikut, menunjukkan perbandingan antara bunga

bank dan cost of equity di Indonesia

lima tahun terakhir dalam mata uang USD.

Mencermati Tabel-1

dan Tabel-2, terlihat bahwa Cost of

Equity di Indonesia besarnya lebih dari dua kali lipat dibandingkan dengan

suku Bunga Pinjaman Investasi dari Bank Persero.

BPH Migas, sebagi regulator yang diberi kewenangan oleh

Undang-undang untuk mengatur kegiatan usaha pengangkutan gas bumi melalui pipa,

tentu harus menyadari bahwa pembatasan Ekuitas perlu dilakukan dalam upaya

mewujudkan kegiatan usaha pengangkutan tersebut menjadi lebih efisien.

Untuk

memperjelas pengaruh Ekuitas terhadap Tarif pengangkutan gas bumi melalui pipa,

alangkah baiknya jika diterangkan melalui sebuah studi kasus, sebagai berikut.

Sebuah pipa

transmsi gas bumi membutuhkan biaya investasi sebesar USD 160 juta. Pipa

transmisi gas bumi ini, akan mengangkut gas bumi dari sumber gas ke konsumen

dengan jumlah aliran sebesar 100 MMscfd.

Dalam

studi kasus ini, Tarif pengangkutan gas bumi pada pipa akan dihitung

berdasarkan beberapa skenario penggunaan Equity

Capital dan Debt Capital yang

berbeda-beda. Selain itu, dalam menentukan WACC (Weighted Average Cost of Capital) dan IRR (Internal Rate of Return), kita akan menggunakan data Cost of Debt dan Cost of Equity Tahun 2014.

Berdasarkan

asumsi-asumsi tersebut di atas, maka hasil perhitungan besaran Tarif dengan

berbagai scenario variasi Ekuitas, ditunjukkan pada Tabel-3. Dari tabel tersebut terlihat bahwa makin besar porsi Ekuitas makin mahal

besaran Tarif-nya. Sebagai tambahan, Tabel-4 dijelaskan contoh rincian perhitungan

untuk skenario-8.

Mencermati

Tabel-3 tersebut, diperoleh gambaran bahwa penggunaan Ekuitas yang berlebihan

mengakibatkan Tarif menjadi mahal. Sebagai contoh, penggunaan Ekuitas penuh

100% menghasilkan Tarif sebesar USD 1.129/Mscf, sedangkan

apabila hanya mengunakan Ekuitas sebesar 30% maka akan terjadi penurunan tariff

sebesar USD 0.206/MMscf menjadi USD 0.923/Mscf.

Kesimpulan

Berdasarkan

hasil simulasi di atas, maka sudah sepantasnya pembatasan Ekuitas perlu diatur

di dalam Peraturan BPH Migas No.8 Tahun

2013 untuk mewujudkan kegiatan usaha pengangkutan gas bumi melalui pipa yang

lebih efisien, dan memberikan kesempatan kepada sumber dana eksternal seperti

Bank untuk ikut berpartisipasi lebih aktif dalam penyediaan dana untuk

pembangunan infrastruktur jaringan pipa gas bumi nasional. Dengan demikkian

fungsi BPH Migas untuk menciptakan efisiensi kegiatan usaha pengangkutan gas bumi melalui pipa. Semoga.....